Nun hat der Bundesrat den Kompromiss der Sozialpartner zur 2. Säule übernommen («BVG-Kompromiss»). Das ist ein wichtiger Schritt in der Schweizer Altersvorsorge. Denn der BVG-Kompromiss liefert Antworten auf viele Probleme in der 2. Säule – sei es auf die tiefen Renten der Frauen oder das Tiefzinsproblem. Vielerorts wurde der Kompromiss sehr positiv aufgenommen. Doch einzelne Akteure wie die NZZ («20 Milliarden zu Lasten der Jungen» …) oder die Geschäftsführer gewisser grosser Pensionskassen schiessen dagegen: «Umverteilung!», «systemfremd!», heissen ihre Schlagworte. Wer die sich genauer mit der Materie beschäftigt, kann dazu nur den Kopf schütteln.

Die Umverteilung ist eine wesentliche Eigenschaft einer Sozialversicherung. Das ist bekannt. Weniger bekannt ist aber: Die Umverteilung in den Sozialversicherungen lohnt sich finanziell für die ganze Bevölkerung. Nicht nur für diejenigen, die direkt über die Leistungen profitieren. Kollektive Versicherungen mit längerem Horizont sind effizienter als Einzellösungen. Einerseits, weil bereits das so genannte «Gesetz der grossen Zahl» für einen sehr günstigen Ausgleich der Risiken sorgt. Andererseits, weil die Sozialversicherung optimal finanziert werden kann.

Niemand weiss, wie alt er wird. Doch wenn alle in der gleichen Altersvorsorge-Einrichtung versichert sind, spielt das für die Versicherung keine Rolle. Denn aufgrund der grossen Zahl der Versicherten, gleichen sich die unterschiedlichen Biografien aus. Einzelne 100-Jährige beziehen zwar mehr Leistungen, als sie einbezahlt haben. Doch gleichzeitig gibt es Jüngere, die vorzeitig sterben. Niemand weiss aber im Voraus, ob er sehr alt werden wird. Ohne Sozialversicherungen müssten alle mit individuellen Versicherungslösungen für den Fall sorgen, dass sie sehr alt werden und eine Rente bis zum Alter 100 brauchen. Obwohl nur die Minderheit sehr alt wird. Die individuelle Lösung ist daher teurer als die kollektive, die aufgrund der grossen Zahl der Versicherten ohne solche Zusatzversicherungen auskommt.

Sozialversicherungen können sich auch besser finanzieren. Sie können ihre Ausgaben einerseits direkt aus den eingenommenen Lohnbeiträgen finanzieren und so Verwaltungs- und Finanzierungskosten sparen. Andererseits können sie ihre Reserven langfristig zu höheren Renditen anlegen. Individuelle Lösungen über den Markt hingegen müssen für die Versicherten einzeln Reserven bilden. Weil sie die Leistungen an die bestehenden Versicherten auch dann zahlen müssen, wenn sie keine neuen Versicherten mehr akquirieren können. Sie können auch nur kurzfristig zu tieferen Renditen bzw. geringerem Risiko anlegen. Denn wenn ein grosser Teil der Versicherten zu einer anderen Versicherung wechseln will, müssen sie die Kapitalien ohne Verlust auszahlen können. Interessant ist das Beispiel der Unfallversicherung. Dort ist die Suva für die gewerblichen Branchen obligatorisch. Sie hat einen festen Versichertenbestand und kann dadurch eine Mehrrendite erwirtschaften und Verwaltungskosten sparen. Für die Firmen kommt die Unfallversicherung dadurch rund 1 Mrd. Fr. günstiger.

Nicht nur in der AHV oder in der IV, sondern auch in der 2. Säule gibt es viele Umverteilungen. Einige Versicherte sterben jung, ohne dass sie je einen Franken Rente bezogen haben. Andere werden sehr alt. Arbeitnehmende mit tieferen Einkommen haben in der Regel eine geringere Lebenserwartung. Sie «subventionieren» die Rente der Gutverdiener, die länger leben und somit länger eine Rente beziehen. Es gibt Pensionskassen, die finanziell in Schieflage geraten und vom Sicherheitsfonds, der über allgemeine Lohnbeiträge gespiesen wird, gestützt werden müssen. Pensionskassen mit vielen älteren Arbeitnehmenden erhalten Beiträge für die «ungünstige Altersstruktur». Die Pensionskassen haben Invalidenrenten, die von den Gesunden bezahlt werden usw.

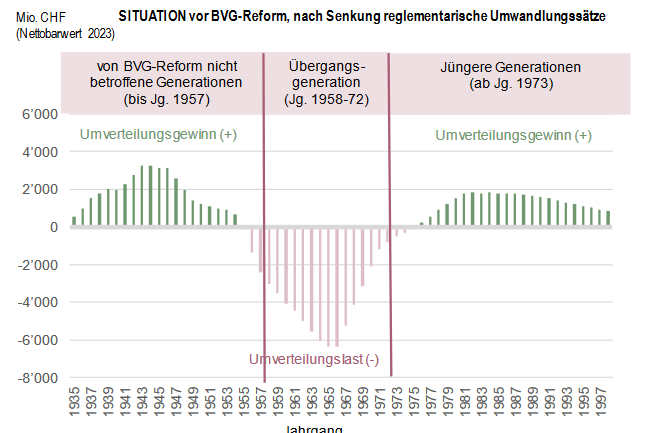

Insbesondere von der NZZ wird die «Umverteilung» von «jung zu alt» oft kritisiert. Doch das muss differenziert betrachtet werden. Was heisst beispielsweise «jung» und «alt»? Wie bereits erwähnt, ist die Möglichkeit, Geld umverteilen zu können, für die 2. Säule ein Vorteil. Sie kann dadurch grössere Anlagerisiken eingehen und mehr Rendite erwirtschaften, ohne dass die Renten schwanken. So hat jemand gleich viel Rente, egal er in einem schlechten oder in einem guten Börsenjahr in Rente geht. Wer bei einem Crash in Rente geht, profitiert von der Umverteilung zu Lasten der aktiven Versicherten. Wenn sich die Börse wieder erholt, kann sich das aber wieder ins Gegenteil drehen. Die Aktiven profitieren.

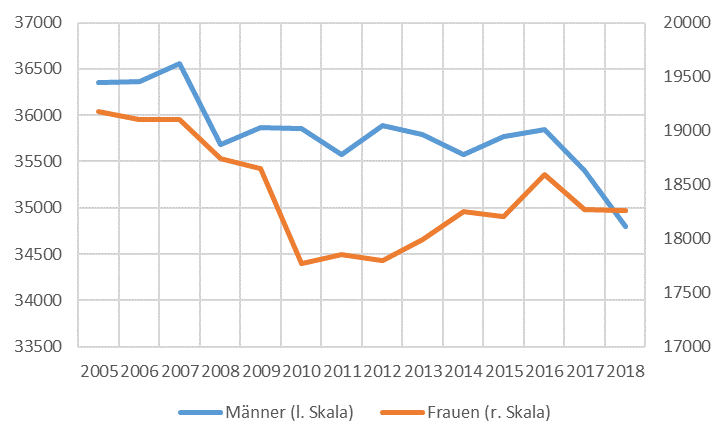

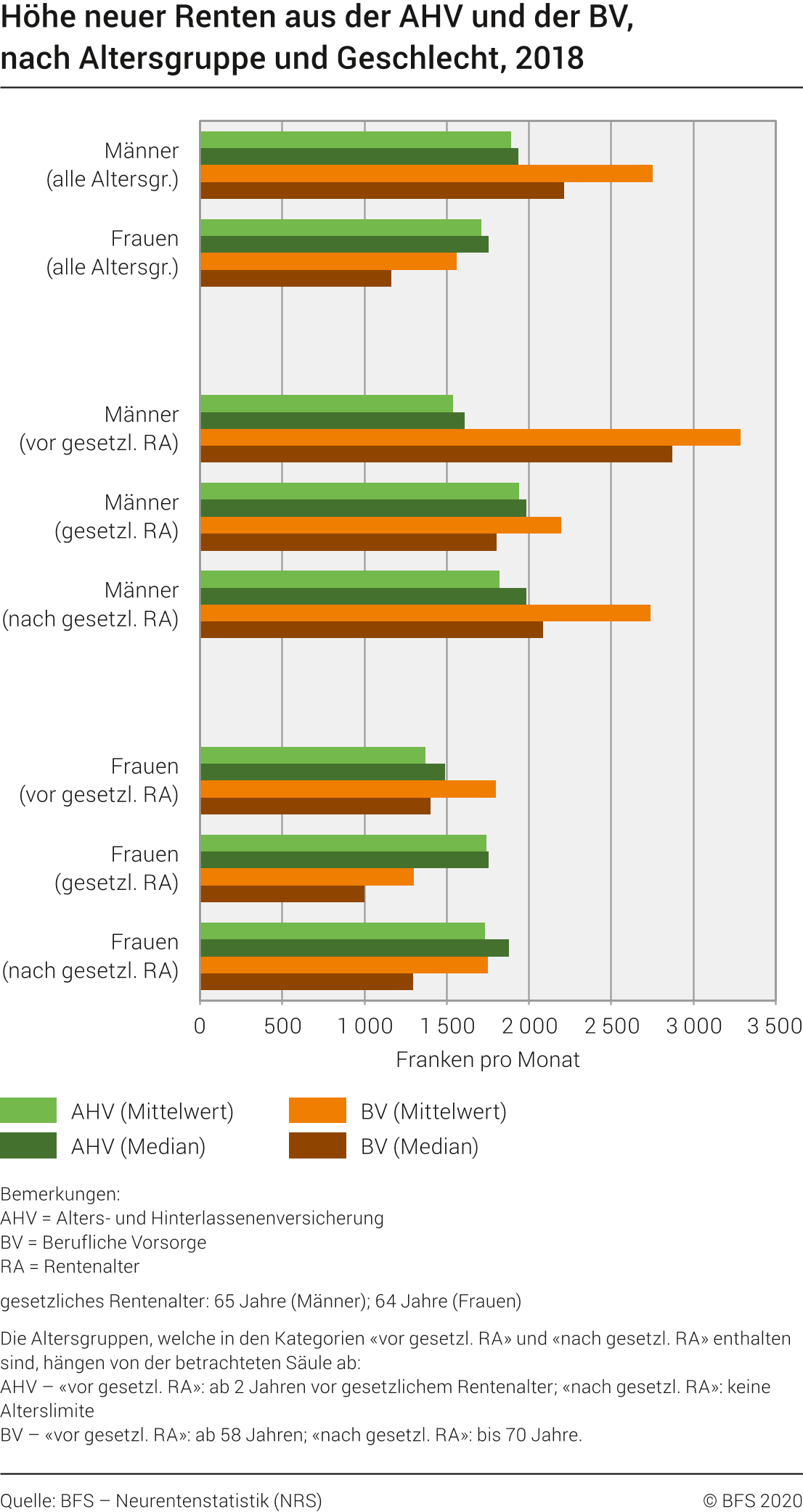

Am schwierigsten ist die Situation momentan für die Versicherten im Alter von ungefähr 55 bis etwas über 65 Jahren. Und nicht bei den jungen Versicherten wie das die NZZ insinuiert. Aufgrund der tiefen Zinsen wurden ihre Altersguthaben in letzten Jahren vergleichsweise schlecht verzinst, so dass ihre Alterskapitalien geringer sind. Gleichzeitig sinken wegen der Tiefzinssituation die Umwandlungssätze. Für das bereits schon tiefere Alterskapital gibt es immer weniger Rente. Die Durchschnittsrenten in der 2. Säule sinken schon seit einigen Jahren - obwohl die Beiträge gestiegen sind. Das dürfte sich gemäss den Plänen der Pensionskassen in den nächsten Jahren leider fortsetzen.